借:应付职工薪酬-福利费 10万元

贷:银行存款 10万元

提醒:

1、人人有份的现金性补贴应并入当期工资薪金所得代扣个人所得税;

2、企业发生的福利费税前扣除是有限额的,按照工资总额的14%作为限额来税前扣除,超出部分应做纳税调增。

发放方式二:工资薪金的形式

作者:本站 日期:2019-09-06 点击:763

今天郑州注册公司小编给大家准备了一些关于中秋节员工福利的税务处理方式,一起来看看!

每个员工1000元的过节费

对于发过节费的企业,怎样发最划算?累的还是财务,来看看具体情况。

借:应付职工薪酬-福利费 10万元 贷:银行存款 10万元 提醒: 1、人人有份的现金性补贴应并入当期工资薪金所得代扣个人所得税; 2、企业发生的福利费税前扣除是有限额的,按照工资总额的14%作为限额来税前扣除,超出部分应做纳税调增。 发放方式二:工资薪金的形式 借:应付职工薪酬-工资 10万元 贷:银行存款 10万元 提醒: 1、该10万元过节补贴属于工资薪金所得应代扣个人所得税; 2、合理的工资薪金准予在所得税前全部扣除。 通过以上比较看出,工资薪金的形式比福利费的形式将会对企业更有利,避免出现企业所得税前限额扣除的风险。 政策参考一: 《企业所得税法实施条例》第三十四条规定,企业发生的合理的工资、薪金支出,准予扣除。 政策参考二: 根据国税函〔2009〕3号通知第一条规定,《实施条例》第三十四条所称的“合理工资薪金”,是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金。税务机关在对工资薪金进行合理性确认时,可按以下原则掌握: (一)企业制订了较为规范的员工工资薪金制度; (二)企业所制订的工资薪金制度符合行业及地区水平; (三)企业在一定时期所发放的工资薪金是相对固定的,工资薪金的调整是有序进行的; (四)企业对实际发放的工资薪金,已依法履行了代扣代缴个人所得税义务; (五)有关工资薪金的安排,不以减少或逃避税款为目的。 政策参考三: 列入企业员工工资薪金制度、固定与工资薪金一起发放的福利性补贴,符合《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)第一条规定的,可作为企业发生的工资薪金支出,按规定在税前扣除。 不能同时符合上述条件的福利性补贴,应作为国税函〔2009〕3号文件第三条规定的职工福利费,按规定计算限额税前扣除。 《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号) 政策参考四: 《企业所得税法实施条例》第四十条规定,企业发生的职工福利费,不超过工资薪金总额14%的部分,准予扣除。总结:

中秋节公司给员工发月饼

这么做账当心多缴税!

无月饼不中秋。所以很多企业还是选择给员工发放月饼作为节日福利!但企业在发福利的同时,也别忘了考虑“月饼税”。

一、个人所得税

某公司中秋给每个员工发放价值500元月饼1盒,假设员工小C税前工资为10000元,五险一金及各类扣除合计1550元:

平时个税=(10000-5000-1550)*3%=103.5元

发放月饼后个税=(10000+500-5000-1550)*3%=118.5元

多发放了500元月饼,员工需要多缴纳个税15元,这也就是传闻中的“月饼税”。

案例二:

某公司中秋节举办赏月晚会活动,采购了一批月饼用于活动集体品尝。由于这批月饼属于集体福利,不需要代扣代缴个人所得税。 案例三: 某公司中秋节给自然人客户赠送价值500元月饼1盒,用于维护客户关系,属于业务招待费。企业在年会、座谈会、庆典以及其他活动中向本单位以外的个人赠送礼品,对个人取得的礼品所得,按照“偶然所得”项目,全额适用20%的税率缴纳个人所得税。 案例四: 某公司中秋节给企业客户赠送价值500元月饼1盒,用于维护客户关系,属于业务招待费。 企业发放的月饼福利若是给到员工个人,需要计入工资薪金总额,合并缴纳个人所得税;但对于公司集体享受的、非现金方式且无法分割至个人的福利,原则上不征收个人所得税,计入福利费;企业赠送给自然人客户的月饼需要注意帮其代扣代缴个人所得税。 政策依据: 《中华人民共和国个人所得税法实施条例》 第六条 工资、薪金所得,是指个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。 第八条 个人所得的形式,包括现金、实物、有价证券和其他形式的经济利益; 二、增值税 外购月饼: 无论是发放给员工个人还是集体福利,本质上都是职工福利。福利费和业务招待费即便取得增值税专用发票,即便认证也不得抵扣,需转出进项税,建议取得增值税普通发票。 自制月饼: 无论是发放给员工个人、集体福利还是赠送客户,都视同销售确认收入缴纳增值税 政策依据: 财税(2016)36号规定下列项目的进项税额不得从销项税额中抵扣:用于简易计税方法计税项目、免征增值税项目、集体福利或个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产。 《增值税暂行条例实施细则》第四条规定:单位或者个体工商户的下列行为,视同销售货物:(五)将自产、委托加工的货物用于集体福利或个人消费;(六)将自产、委托加工或者购进的货物无偿赠送其他单位或者个人。 三、企业所得税 外购月饼: 无论是用于职工福利还是业务招待,企业所得税法都视同销售要求确认收入,在年终汇算清缴时申报,缴纳企业所得税。 还需注意的是福利费和业务招待费均有扣除限额,超过部分调增缴纳企业所得税:企业发生的福利费支出,不超过工资薪金总额14%部分是准予税前扣除;业务招待费可按发生额60%税前扣除,最高不得超过当年销售收入的5‰。 自制月饼: 增值税和企业所得税法均视同销售确认收入缴纳企业所得税 政策依据: (一)用于市场推广或销售;

一不小心招来风险!

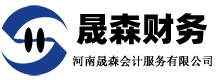

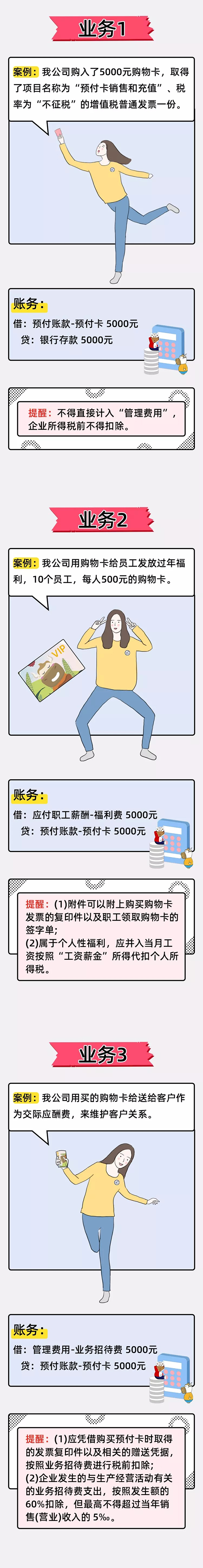

很多企业还会通过团购购物卡等方式给员工发些福利。但做个购物卡的账务处理,也能惹来风险,你们注意到了吗?

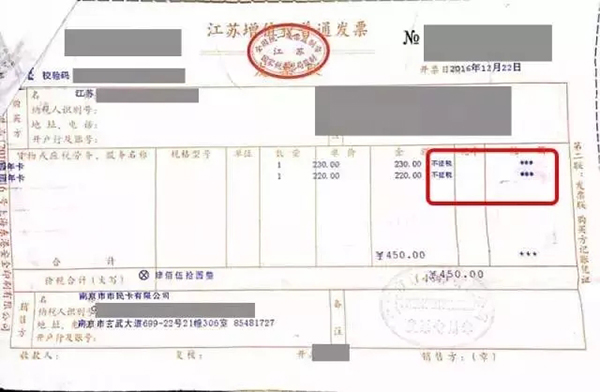

从《国家税务总局关于营改增试点若干征管问题的公告 》(国家税务总局公告2016年第53号)的规定来看,在预付卡的整个业务流程中,都无法开具增值税专用发票,那就意味着持卡人的购卡金额无法抵扣进项税。 郑重提醒,金税三期上线,可“随时”知道哪家企业购买了预付卡!

2、持卡消费后,销售方或特约商户也不得向持卡人开具增值税发票,那就意味着持卡人的购卡金额无法抵扣进项税。

购物卡入账案例: 购物卡入账风险: 1、“金税三期”系统会第一时间监控到你公司购买了100张大面值的购物卡,用来干什么?对于突然异常增加的大额费用容易带来预警评估的风险! 4、若是购买的购物卡若是用来送礼的,属于业务招待费,更存在代扣代缴20%个人所得税的风险,并且还有涉嫌商业贿赂、行贿受贿的风险!

1、公司购卡时会计分录

2、公司持卡消费时会计分录